Торговый сбор в Москве. Суть нововведений и реакция рынка

время публикации: 15:20 18 июня 2015 года

1 июля 2015 года в г. Москве будет введен торговый сбор с организаций и индивидуальных предпринимателей, занимающихся оптовой и розничной торговлей. По всей видимости, с 1 января 2016 года этот сбор может появиться и в других крупных городах, прежде всего в г. Санкт-Петербурге и г. Севастополе (для введения в других регионах необходимо принятие отдельного федерального закона)

Расширенный комментарий новых правил специально для New Retail подготовила Анастасия Моргунова, директор по продукту интернет-бухгалтерии

В Государственной думе рассматривается вопрос о введении моратория на сбор на три года (как мера по поддержке малого бизнеса в сложных условиях), но шансов на это мало.

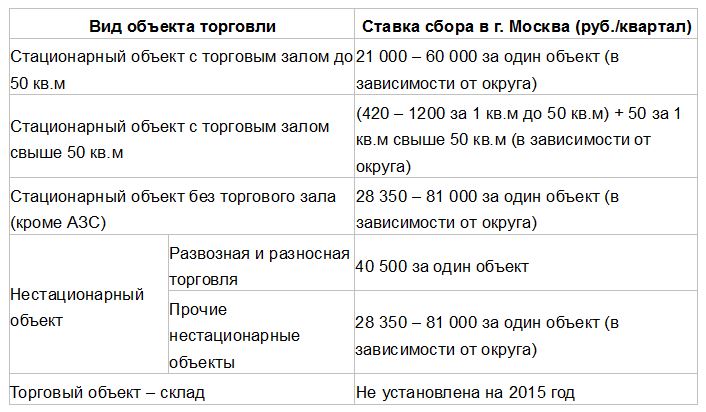

Между тем в г. Москве к его введению уже все готово. Принят соответствующий Закон г. Москвы № 62 от 17 декабря 2014 г., которым установлены ставки сбора для стационарной и нестационарной торговли – от 21 тыс. руб. до нескольких сотен тысяч руб. в квартал (для гипермаркетов). Сбор необходимо будет заплатить уже по итогам III квартала 2015 года не позднее 26 октября. Однако основной вопрос не в размере сбора, а в том, кто же будет обязан его уплачивать.

Основные параметры сбора

Совместимость с налоговыми режимами

Сбор должны будут уплачивать занимающиеся торговлей организации и индивидуальные предприниматели, применяющие ОСНО или УСН, причем вне зависимости от масштаба своей деятельности, то есть и микропредприятия, и крупнейшие налогоплательщики.

От уплаты сбора освобождены плательщики ПСН и ЕСХН, а спецрежим в виде ЕНВД перестает применяться в муниципалитете в отношении тех видов деятельности, для которых введен этот сбор.

При этом сумму сбора можно будет вычитать из:

– суммы налога на прибыль (авансовых платежей) или НДФЛ;

– суммы единого налога при УСН (авансовых платежей) – при применении УСН с объектом налогообложения "доходы";

– доходов по УСН (т.е. учитывать в составе расходов на основании пп. 22 п. 1 ст. 346.16 Налогового кодекса РФ) при применении УСН с объектом налогообложения "доходы минус расходы".

То есть сбор является по сути аналогом обязательного ранее ЕНВД, позволяющим местному бюджету получать фиксированную сумму с каждого объекта торговли:

– вне зависимости от загрузки объекта торговли (достаточно доказанного однократного использования для торговли в квартале);

– вне зависимости от финансового результата (при убыточности торговой деятельности сумма сбора не возвращается).

Законодатели, впрочем, и не скрывали, что сбор направлен на фиксированное обложение формально убыточных торговых организаций (индивидуальных предпринимателей) и пользователей (собственников) потенциально пригодных для торговли точек (помещений, складов), которые представляют нулевую отчетность.

Сроки, порядок уплаты и отчетность по сбору

Сбор необходимо будет платить ежеквартально (не позднее 25-го числа месяца, следующего за истекшим кварталом) при условии, что хотя бы один раз в квартал организация или индивидуальный предприниматель использовали объект движимого или недвижимого имущества для торговли.

При этом необходимо будет встать на учет в качестве плательщика сбора в налоговую инспекцию по месту нахождения недвижимого объекта торговли или по месту нахождения организации (месту жительства индивидуального предпринимателя) (для случаев развозной и разносной торговли).

В противном случае ведение торговой деятельности без постановки на учет и без уплаты сбора позволит налоговой инспекции:

– привлечь к ответственности по п. 2 ст. 116 Налогового кодекса РФ (в виде штрафа в размере 10 процентов от доходов, полученных за период ведения деятельности без представления уведомления, но не менее 40 тыс. руб.);

– отказать в вычете сбора из суммы налога (авансового платежа (в ряде случаев)) по основному режиму (ОСНО или УСН).

Кроме того, при неуплате сбора (в результате бездействия) налоговая инспекция сможет также привлечь к ответственности по ст. 122 Налогового кодекса РФ (как минимум назначить штраф в размере 20 процентов от неуплаченной суммы сбора).

Какой-либо отчетности по сбору не предусмотрено. При этом при прекращении ведения торговой деятельности через определенный объект или при изменении его показателей (площади) необходимо будет подать уведомление о снятии с учета (по аналогии с уведомлениями по ЕНВД). В противном случае (также по аналогии с ЕНВД) налоговые инспекции, скорее всего, будут настаивать на уплате сбора исходя из прежних показателей (число объектов, площадь) вплоть до подачи корректного уведомления даже в случае фактического прекращения торговой деятельности на соответствующем объекте.

Администрирование сбора

Помимо налоговых инспекций выявлять неплательщиков сбора (и лиц, например, минимизирующих его путем занижения указанной в уведомлении торговой площади) будут местные органы власти (в г. Москве это Департамент экономической политики и развития, с информацией о проводимых им проверках можно будет ознакомиться на сайте департамента).

При этом компетентный орган местной власти во время проверки (плановой или внеплановой):

– не сможет напрямую требовать уплаты (доплаты) сбора и привлекать к ответственности;

– но будет вправе направлять в налоговые инспекции акты, на основании которых будут выставляться требования об уплате сбора, а также акты о привлечении к ответственности по ст. 116 и 122 Налогового кодекса РФ.

По-видимому, на практике местные контролирующие ведомства для начала будут сопоставлять списки плательщиков сбора и списки зарегистрированных торговых объектов, арендаторов муниципальных помещений, предназначенных для ведения торговли и т.д. А в дальнейшем не исключены и сплошные проверки объектов, потенциально пригодных для ведения торговли.

Круг плательщиков сбора

Основную трудность для будущих плательщиков сбора представляет вопрос, нужно ли организации или индивидуальному предпринимателю его уплачивать, а если нужно, то по каким объектам или деятельности. Это наименее проработанный момент в вопросе введения нового сбора.

Объектом обложения сбором признается использование объекта движимого или недвижимого имущества для торговли. Однако таким объектом движимого или недвижимого имущества может считаться не любая вещь (например, компьютер, сеть, телефон для согласования и заключения сделок), а именно объект осуществления торговли:

– здание, сооружение, помещение;

– стационарный или нестационарный торговый объект;

– торговая точка.

Видами торговой деятельности для целей обложения сбором признаются следующие виды торговли:

1) торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением АЗС, не имеющих торговых залов);

2) торговля через объекты нестационарной торговой сети;

3) торговля через объекты стационарной торговой сети, имеющие торговые залы;

4) торговля путем отпуска товаров со склада.

В свою очередь, торговля – это собственно ведение торговой деятельности – розничной, оптово-розничной и оптовой, то есть по сути заключение и исполнение договоров купли-продажи с использованием объектов стационарной торговой сети, нестационарной торговой сети, а также через товарные склады.

Получается, что объектом обложения является использование объекта торговли для ведения любой торговой деятельности, отличительный признак которой – использование такого объекта. Своих определений для торговой деятельности и объектов торговли (включая торговые склады) гл. 33 Налогового кодекса РФ не содержит, а понятийный аппарат гл. 26.3 и 26.5 Налогового кодекса РФ использовать нельзя: во-первых, он предназначен для уплаты ЕНВД и налога при ПСН, а во-вторых, ограничен розничной торговлей, в то время как торговый сбор ориентирован на любую, в том числе оптовую, торговлю.

Поэтому четко определить круг плательщиков сбора в настоящее время не представляется возможным. Разъяснения Минфина России на этот счет пока также отсутствуют. Однако в отношении определения складской торговли актуальным этот вопрос станет только ближе к 2016 году, сейчас в отношении этого вида торговли ставки сбора в г. Москве на 2015 год не установлены.

Ставки сбора

Ставки сбора устанавливаются в расчете на объект торговли или на его площадь. Причем под площадью объекта торговли понимается площадь торгового зала, которая определяется на основании пп. 5 п. 3 ст. 346.43 Налогового кодекса РФ. В частности, площадь торгового зала – часть магазина, павильона, занятая оборудованием, предназначенным для выкладки, демонстрации товаров, проведения денежных расчетов и обслуживания покупателей, площадь контрольно-кассовых узлов и кассовых кабин, площадь рабочих мест обслуживающего персонала, а также площадь проходов для покупателей.

Исходя из этого площадь проходов для покупателей, которые ведут к торговому залу, а не находятся внутри него (лестницы, тамбуры, коридоры и т.п.), в площадь торгового зала не включается.

Не относится к торговому залу и площадь подсобных, административно-бытовых помещений, а также помещений для приема, хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей. Площадь торгового зала определяется на основании инвентаризационных и правоустанавливающих документов.

На 2015 год в г. Москве установлены ставки сбора для всех видов торговли, кроме отпуска товаров со склада. Таким образом, торговым организациям и ИП остается определить вид своего объекта, его местоположение и итоговую сумму сбора.

Таким образом, например, при ведении торговой деятельности через расположенный в Новомосковском административном округе магазин с торговым залом площадью до 50 кв.м сумма сбора с III квартала 2015 года составит фиксированную сумму – 21 тыс. руб. в квартал. Если организация (индивидуальный предприниматель), торгующая через этот магазин, применяет УСН, сумму сбора можно принять в уменьшение (помимо прочих выплат, уменьшающих сумму налога по УСН):

– за III квартал 2015 года – суммы налога по УСН, уплачиваемого по итогам 2015 года (поскольку сбор будет уплачен уже в IV квартале);

– за IV квартал 2015 года – суммы авансового платежа по УСН за I квартал 2016 года (поскольку сбор будет уплачен в 2016 году).

Льготы (освобождение от уплаты сбора) в г. Москве предусмотрены:

– по виду деятельности:

– при розничной торговле с использованием торговых (вендинговых) автоматов;

– при торговле на ярмарках выходного дня, специализированных ярмарках и региональных ярмарках;

– при торговле через объекты, расположенные на территории розничных рынков;

– при разносной розничной торговле в помещениях, находящихся в оперативном управлении автономных, бюджетных и казенных учреждений;

– по виду организации:

– для организаций федеральной почтовой связи;

– для автономных, бюджетных и казенных учреждений.

В заключение отметим, что на розничных рынках сбор будут платить не арендаторы мест, а управляющая рынком компания (ставки сбора для таких плательщиков не приводим). Это, пожалуй, единственный плательщик сбора, с которым все более-менее ясно.

В отношении остальных плательщиков следует дождаться разъяснений компетентных ведомств (соответствующий запрос направлен в Минфин России).

Комментарии представителей рынка

Дмитрий Кабатов, директор по развитию бизнеса облачного сервиса для управления торговлей МойСклад:

Как власти и говорят, торговый сбор прежде всего ударит по "черной" рознице. Это мелкие предприниматели, которые не платят налоги вовсе, "скручивая" кассы, не пробивая чеки и применяя прочие ухищрения. Таких довольно много и похоже на то, что в правительстве наконец придумали, как их прищучить. Многие из них закроются, что вызовет дальнейшую консолидацию рынка и укрепление позиций сетей в Москве. Чиновникам это выгодно, ведь сети платят налоги и их легче контролировать с фискальной точки зрения. Причем наступление на мелкую розницу идет сразу по нескольким фронтам. Посмотрите вокруг: параллельно с введением торгового сбора демонтируют палатки в метро и переходах, убирают павильоны и киоски с улиц (вроде как, для Москвы разработали новый формат торговых павильонов и после сноса их построят заново, но уже по новым стандартам).

Торговым предприятиям, которые платят налоги, торговый сбор сам по себе навредить сильно не должен. Его действительно можно поставить "в зачет" текущим налоговым платежам.

А вот от ажиотажа и неразберихи, связанной с постановкой на учет в налоговом органе в качестве плательщика торгового сбора, пострадают если не все торговцы, то многие. По крайней мере, нервов будет потрачено немало. Я уже предвкушаю очереди в налоговую, как в старые добрые 90-е. Это точно будет, если власти не перенесут введение торгового сбора (что вряд ли) или не удлинят срок постановки на учет без штрафов. Ведь согласно текущим правилам уже торгующий предприниматель должен до 7 июля 2015 года направить соответствующее уведомление в налоговый орган по месту нахождения объекта торговли. Иначе это будет приравнено к ведению деятельности без постановки на учет в налоговом органе, что влечет штрафы от 40 000 рублей. Все осложняется тем, что заранее предприниматели встать на учет не могут. Ведь форма уведомления до сих пор не утверждена.

Здесь можно увидеть текущее состояние. Приказ «Об утверждении форм и форматов уведомлений о постановке на учет, снятии с учета в налоговом органе организаций и индивидуальных предпринимателей в качестве плательщиков торгового сбора по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, а также порядка заполнения этих форм» на Едином портале.

Ирина Хазипова, руководитель направления автоматизации розничной торговли компании Первый БИТ, интегратора ИТ-решений для учета и управления:

Новые торговые сборы первым делом ударят по новым предпринимателям, которые только открыли свой бизнес в 2015 году, а также по малому бизнесу. 2015 год и так с самого начала был наполнен максимальными рисками (сильные колебания валюты, как следствие - закупочных цен), высокие ставки по кредитам, задержки с поставками товаров из-за границы. Для выхода торговой точки на безубыточность обычно требуется от 6 до 12 месяцев, поэтому внеплановые затраты будут весьма ощутимы. И то, что торговый сбор необходимо будет уплатить даже в том случае, если выручки нет, несет в себе много негатива. И ни льготы, ни то, что налогоплательщик может уменьшить свой налог на сумму сбора (причем те налогоплательщики, кто применяет УСН, не могут уменьшить более чем на 50%) не сильно повлияют на возникшую дополнительную налоговую нагрузку.

В настоящее время количество закрывающихся торговых точек превышает количество открывающихся. Также в связи с введением торгового сбора будет сокращаться лоточная торговля. При открытии торговых объектов для сезонной торговли ритейлеры предпочитают закупать подержанное оборудование и всячески сокращать расходы на запуск бизнеса. Ужесточение условий для мелко-розничной торговли приведет к большему развитию торговых сетей за счет поглощения мелких магазинов.

Рашид Кусембаев, совладелец сети "Татарские пироги":

Данная инициатива улучшает положение крупных ритейлеров и ухудшает положение небольших и мелких. Так, инициатива с выплатой в квартал 60 тыс. руб. за 50 кв. м и еще по 50 рублей за лишний метр явно не напугает ни "Ашан", ни "Перекресток". А вот торговые точки размером в 5-10 метров будут платить так же как и те, что располагают 45 или 50 метрами. Таким образом, торговые точки как "Татарские пироги" окажутся в менее выгодных условиях, чем крупные торговые сети или фудкорты в ТЦ.

Очевидно, что всегда будет вариант заключать договоры о совместной деятельности и присоединяться к собственнику или арендодателю помещений, как впрочем и делается на всех муниципальных площадях уже сейчас. Но это «кривые схемы» и государство тут вряд ли что то новое выгадает. То есть опять-таки предпринимателям придется или закрываться, или уходить в тень, или вставать в организованные фудкорты или рынки на условиях совместной деятельности и не платить этот налог.

Мое личное мнение, что необходимо наоборот: повышать налоги на крупных ритейлеров и владельцев торговых центров и делать шкалу прогрессивной — чем больше площадь, тем больше налог. Это и более прозрачные структуры, и бенифициары их более понятны. В конечном счете такой налог скажется на инфляции за счет повышения арендных ставок для предпринимателей, но он будет реально собираться. А в данной редакции — это просто много непонятной рутины и для предпринимателей и для ФНС, а эффект будет даже скорее отрицательный.

Сергей Гнедков, директор и владелец маркетингового агентства FDFgroup:

Конечный потребитель от данного сбора только проиграет. Во-первых, магазины будут вынуждены компенсировать новые расходы, и скорее всего, они будут это делать за счет увеличения цен на свои товары. Т.е. по факту эти сборы будут оплачивать покупатели из своего кармана. Во-вторых, постепенно начнут пропадать маленькие магазинчики «у дома», т.к. из-за небольшого оборота, это новое бремя расходов станет для них неподъемным. Возможно, что даже за хлебом скоро придется ездить в "Ашан".

В выигрыше оказываются только государство и крупные торговые сети. Чем крупнее торговая точка, тем меньше торгового сбора необходимо будет платить с 1 кв. м торговой площади, следовательно, и новое бремя нести легче. Государству станет проще контролировать налоги, так как маленьким предприятиям легче уйти от налогов, чем крупному. К тому же налоговым органам потребуется меньше людей для надзора.

По сути, данное нововведение это борьба с мелкими торговыми сетями.

Юрий Тараненко, директор департамента коммерческой недвижимости компании RRG:

Обороты ритейлеров в 2015 году заметно снизились, целый ряд торговых бизнесов, и особенно бизнес малый, и без того с трудом «осиливают» арендные расходы, поэтому введение подобного сбора, пусть и дифференцированного, — это, по сути, приговор, и в первую очередь для малых предпринимателей, функции которых и без того сегодня во многом дублируют крупные гипермаркеты, а также Интернет-торговля.

Марат Манасян, генеральный директор компании M1 Solutions:

Введение торгового сбора в Москве, Санкт-Петербурге и Севастополе станет дополнительной финансовой нагрузкой для бизнесменов и повлечет череду ухода с рынка представителей малого и среднего бизнеса, что в свою очередь приведет к повышению уровня безработицы и сокращению налоговых выплат в бюджеты городов.

При этом предприниматели, которые продолжат свою деятельность, разделят дополнительную фискальную нагрузку с конечными потребителями – частично или полностью сумма торгового сбора будет заложена в стоимость товаров и услуг. На такие меры предприниматели пойдут, чтобы сохранить свой бизнес.

Большинство игроков рынка понимает, что введение торгового сбора понесет негативные последствия. Московское отделение общероссийской общественной организации малого и среднего предпринимательства даже предпринимало попытку сбора подписей за отмену торгового сбора в Москве с 1 июля 2015 года, но, по всей видимости, она претерпела неудачу, и наступающий июль станет отчетной точкой на пути к закрытию для многих бизнесменов.

Отдельный большой комментарий дала Ирина Дудкина, ведущий специалист Департамента правового и налогового консалтинга АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI):

Торговый сбор – новый вид налога (в Налоговом Кодексе – отдельная глава) не только по названию, но и по объекту обложения и способу учета плательщиков торгового сбора.

Торговый сбор установлен главой 33 Налогового кодекса РФ и введен в г. Москве Законом г. Москвы от 17.12.2014 N 62 "О торговом сборе" с 01.07.2015 г.

Влияние торгового сбора на развитие бизнеса может быть связано со следующими моментами.

На данный момент есть неопределенность в части установления – является организация или ИП плательщиком этого сбора или нет.

В частности:

— несколько (мало) сделок по безналичной перепродаже чего-либо при отсутствии склада, а временном использовании для этого помещения офиса, коридора, и т.п.

— организация (офис) зарегистрирована в Москве, оформление документов по продаже в Москве, а склад (недвижимость), с которого осуществляются продажи, в Московской области, где зарегистрировано обособленное подразделение;

— перепродажа чего-либо, что было куплено для собственных нужд и находилось на складе организации;

И много других неочевидных ситуаций.

Вроде бы в гл. 33 более-менее понятно (ст. 411 п. 1): осуществление торговой деятельности с использованием объектов движимого и (или) недвижимого имущества.

В ст. 413 п. 2 гл. 33 к облагаемой деятельности отнесена торговля, осуществляемая путем отпуска товаров со склада.

Однако продажу из офиса, из шоу-рум, продажу по интернету со склада с доставкой, и др. (разнообразие достаточно велико) – тоже можно трактовать как торговую деятельность «с использованием объектов движимого и (или) недвижимого имущества». И кто будет это решать? Чиновники или налоговые инспектора? Они скорее всего будут защищать формальную букву закона, т.е. трактовать по максимуму в пользу бюджета.

Безусловно, неопределенность с определением, является организация (ИП) плательщиком торгового сбора или нет – является негативным моментом.

Существовавший ранее налог с продаж, выполнявший аналогичную функцию, был гораздо проще и понятнее для налогоплательщиков по объекту налогообложения.

Рассмотренные в данном пункте вопросы могут привести:

— к отказу от сделок с неопределенностью в части обложения торговым сбором;

— переводу торговых сделок в другие субъекты РФ, где нет торгового сбора; тем более, что доставка по времени отличается несущественно – из Москвы или из ближнего Подмосковья.

Ставки торгового сбора в г. Москве, установленные Законом г. Москвы от 17.12.2014 N 62 "О торговом сборе", имеют не одинаковою налоговую нагрузку для налогоплательщиков.

Так в указанном законе г. Москвы ставки торгового сбора установлены в трех вариантах:

— на объект осуществления торговли (разнообразие толкований – см. предыдущий пункт) – фиксированная сумма от 28350 до 81000 руб. в квартал;

— на 1 кв. метр площади торгового зала;

— на 1 кв. метр площади розничного рынка.

В данном пункте нужно отметить тот факт, что в случаях, когда ставка сбора установлена на объект осуществления торговли в виде фиксированных сумм, возникает разная налоговая нагрузка для микро и малых предприятий, а также ИП по сравнению с крупными оптовыми торговыми организациями. Фиксированная сумма, например, в 60 тыс. руб. в квартал для ИП с небольшим оборотом гораздо более существенна, чем для торговой организации с большими оборотами.

Рассмотренный в данном пункте аспект торгового сбора безусловно является негативным. К чему он может привести – можно не гадать.

Способ учета плательщиков торгового сбора в налоговых органах – уведомительный.

В соответствии со ст. 416 гл. 33 НК РФ «Осуществление вида предпринимательской деятельности, в отношении которого установлен сбор, без направления указанного уведомления приравнивается к ведению деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе».

Но в условиях неопределенности с тем, является организация (ИП) плательщиком торгового сбора или нет – возникает такая же неопределенность с тем – нужно подавать уведомление или нет.

Это также негативный момент торгового сбора.

Позитивный момент торгового сбора видится только один – дополнительное пополнение бюджета г. Москвы.

Вывод в целом:

Создается впечатление, что торговый сбор решили сделать по аналогии с патентной системой налогообложения, которая в отличие от торгового сбора является возможной, а не обязательной, и имеет достаточно узкую сферу применения (по выручке, численности работающих).

Налог с продаж выполнял бы функцию наполнения бюджета с меньшей неопределенностью и более равномерной налоговой нагрузкой на предпринимателей, чем торговый сбор.

0

Последние новости

Самое популярное

-

Топ-20 трендов в ритейле, набирающих популярность в 2024 году

Топ-20 трендов в ритейле, набирающих популярность в 2024 году

-

Новые потребители товаров FMCG — кто они?

Новые потребители товаров FMCG — кто они?

-

Что такое pop-up магазины, и почему этот формат так популярен сегодня

Что такое pop-up магазины, и почему этот формат так популярен сегодня

-

Как правильно оценить ассортимент, чтобы офлайн-магазин приносил прибыль?

Как правильно оценить ассортимент, чтобы офлайн-магазин приносил прибыль?

-

Как удержать курьеров и повысить их лояльность: практики Яндекс Еды

Как удержать курьеров и повысить их лояльность: практики Яндекс Еды